21 juillet 2010

Comment financer les grands projets d'infrastructures ?

L’Etat s’apprête à créer un véhicule de titrisation pour financer les grands projets d’infrastructures en partenariat public-privé. Le sujet est certes technique, il n’en est pas moins essentiel car il conditionne directement la réalisation de projets comme le CDG-Express (650 millions d’euros), la ligne à grande vitesse Bretagne-Pays de Loire (3,4 milliards d’euros) ou encore celle de Tours-Bordeaux (environ 7 milliards d’euros).

Le nouveau mécanisme est décrit dans le rapport qui a été remis hier aux ministres de l’Economie et de la Relance par un groupe de travail réunissant notamment des banques et des investisseurs institutionnels. Il part d’un double constat : d’un côté, il existe des investisseurs institutionnels français et européens qui sont à la recherche de produits d’investissements sécurisés et attractifs, pour faire face à leurs engagements à très long terme ; de l’autre, la crise de liquidité rend plus difficile le financement des très gros contrats de long terme, car les banques demandent une rémunération plus élevée, et prêtent sur des volumes et durées plus limités.

L’objectif est donc de faire se rencontrer ces investisseurs potentiels et ces besoins de financement. Comment ? En permettant que les créances que les banques détiennent sur les sociétés qui portent les projets puissent être cédées à ces investisseurs de marché. Ainsi, les banques n’auront plus à porter ces crédits massifs à leur bilan et à mettre du capital en contrepartie.

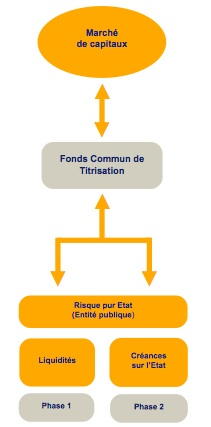

De manière simplifiée, le schéma de financement d’un PPP par la société ad hoc qui porte le projet est le suivant :

– dans un PPP, la société de projet se rémunère grâce aux loyers qui lui sont versés par la collectivité publique titulaire du PPP

– à partir du moment où l’infrastructure ou le bâtiment est réalisé, ces loyers sont certains : la société de projet est certaine de les percevoir sur toute la durée du projet, dès lors que le locataire (l’Etat par exemple) est considéré sans risque (et est donc noté AAA).

– pour financer la réalisation du projet, la société ad hoc a dû s’endetter. En guise de garantie, elle a cèdé les créances qu’elle détient sur son locataire (les loyers restant à courir sur toute la durée du contrat) à une banque

– désormais, la banque pourra elle-même les céder à des investisseurs institutionnels, qui seront intéressés pour les acquérir dans la mesure où ils sont considérés sans risque.

Il faut souligner que c’est là la grande différence avec la titrisation à l’origine de la crise des subprimes : dans les subprimes, les créances titrisées étaient des créances sur des personnes financièrement fragiles, dans le mécanisme qui est proposé ici, il s’agit de créances sur une personne considérée sans risque : l’Etat. Reste à savoir si l’Etat est effectivement infaillible… C’est un autre sujet.

Sur le sujet des PPP, on lira également avec intérêt le rapport que la Cour des Comptes vient de publier sur le service public pénitentiaire.

Voir aussi le site de la Mission d’appui des partenariats public-privé.

Dans la presse :

Les Echos – 19 juillet 2010 – Infrastructures : l’Etat lance un véhicule de refinancement

Les Echos – 21 juillet 2010 – Prisons : la Cour des comptes souligne les risques de la gestion public-privé