« Au fur et à mesure que l’Amazonie grandit » : c’est ainsi que Google Translate traduit la phrase « as Amazon grows ». Amusante image ! Si cela montre que les traductions de cet outil ne sont peut-être pas encore parfaites, elles sont néanmoins bien utiles, comme l’illustrent les textes ci-dessous traduits de The Economist.

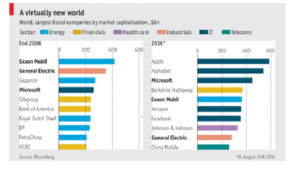

Alors que, fait historique, Apple a franchi le 2 août dernier le seuil de 1000 milliards de dollars de capitalisation boursière, plusieurs articles récents sont venus éclairer les évolutions des géants mondiaux de la tech, en mettant en évidence les différences de leurs modèles. « Regrouper Google, Apple, Facebook et Amazon sous la même bannière n’a plus de sens, tant leurs trajectoires tendent aujourd’hui à diverger », écrit Le Monde (« L’ère révolue de l’acronyme GAFA » – Le Monde – 22 août 2018). Un peu en vrac, nous reprenons ci-après quelques éléments qui nous ont particulièrement intéressé.

Sur la fin de l’acronyme GAFA

En fait, l’ère des FAANG – comme Facebook, Amazon, Apple, Netflix et la société mère de Google, Alphabet – sont collectivement connues – peut-être arrive-t-elle à une période où deux groupes de sociétés technologiques suivent des trajectoires différentes. Lancer tous les FAANG et autres grandes entreprises technologiques dans un même panier a toujours été paresseux. À l’avenir, ils seront probablement considérés comme deux groupes différents : un groupe axé sur le consommateur, qui pourrait être un peu maladroitement appelé « FATWIN » (Facebook, Twitter et Netflix) et un groupe plus interentreprises, que certains appellent « MAGA » (Microsoft, Amazon, Google et Apple).

(…)

Le premier groupe présente des signes de maturité. Ce n’est pas que les entreprises vont maintenant stagner. Les revenus de Facebook ont augmenté de 42% ; Twitter a augmenté de 24%. Mais les signes abondent que les meilleurs jours des médias sociaux sont terminés. Les revenus publicitaires ne sont pas infinis. Les utilisateurs affichent une fatigue des médias sociaux. Et les régulateurs continueront à inciter les entreprises à contrôler leurs plates-formes (l’une des raisons de la réduction des marges de Facebook est que des milliers de modérateurs ont été embauchés pour contrôler les publications des utilisateurs).

(…)

Le deuxième groupe bénéficie du fait que les entreprises continuent d’inclure le cloud computing, d’autant plus qu’il commence à englober les services d’intelligence artificielle. Les bénéfices records d’Amazon ont été générés par son bras d’informatique en nuage, tout comme l’augmentation des revenus de Microsoft. Google, lui aussi, tire plus d’argent du cloud, même si son principal moteur reste la publicité. Quant à Apple, principalement fabricant de matériel, il se distingue. Bien qu’il n’ait pas expédié autant d’iPhones que prévu, il les a vendus à un prix moyen plus élevé. Son secteur des services, qui comprend le magasin de musique iTunes et le bouquet d’offre iCloud, a connu son meilleur trimestre, affichant des revenus de près de 10 milliards de dollars. Dans l’ensemble, les entreprises technologiques continueront à prospérer, déclare Brian Wieser de Pivotal Research. Pourtant, tous les paris seront annulés si la guerre commerciale entre l’Amérique et la Chine continue de se développer. Apple est le plus vulnérable. Non seulement la plupart de ses appareils sont fabriqués en Chine, mais le pays est son deuxième marché. Si Apple est frappé par les tarifs, une autre entreprise devrait atteindre 1 milliard de dollars en premier. Mais pour l’instant, ce prix semble à sa portée.

Extraits traduits de « Fatwin v MAGA » – The Economist – 2 août 2018

Sur la comparaison Amazon / Alibaba

« Au fur et à mesure de leur expansion, les modèles économiques d’Amazon et d’Alibaba pourraient évoluer et, sur certains marchés, commencer à converger. Jusqu’à présent, les entreprises ont différé de manière importante. Amazon possède des stocks et des entrepôts ; Alibaba ne le fait pas. Mais Alibaba a une portée plus large qu’Amazon, en particulier avec le secteur des paiements géant d’Ant Financial. Au fur et à mesure qu’Amazon grandit, elle pourrait ressembler davantage à Alibaba. En Inde, par exemple, les réglementations l’empêchent de posséder directement des stocks. Et Amazon a récemment remporté une licence de la Reserve Bank of India pour un portefeuille numérique. Alibaba, pour sa part, peut ressembler davantage à Amazon. Alors que la firme chinoise visait l’Asie du Sud-Est, elle a investi dans SingPost, le système postal de Singapour. En septembre, il est devenu le principal actionnaire du réseau logistique chinois Cainiao et a annoncé son intention de dépenser 15 milliards de dollars en logistique au cours des cinq prochaines années ».

Extrait traduit de : “Alibaba and Amazon look to go global” – The Economist – 28 octobre 2017

« Les implications sont d’autant plus larges qu’Amazon et Alibaba, les deux entreprises les plus innovantes du secteur, ne se définissent pas du tout comme des détaillants. Amazon ne fait pas que vendre des biens: elle loue des avions de fret, produit des films et offre un assistant vocal, Alexa. Son activité d’informatique en nuage, Amazon Web Services (AWS), alimente ses propres opérations ainsi que celles de nombreuses autres entreprises et constitue une source de bénéfices essentielle, ce qui permet à ses investisseurs de rester patients. Les activités d’Alibaba sont encore plus larges que celles d’Amazon, y compris non seulement les achats, le divertissement et l’informatique en nuage, mais aussi les paiements et les médias sociaux. Les activités des deux sociétés génèrent des flux de trésorerie et des flux de données riches qui peuvent être utilisés pour améliorer leurs services existants et en ajouter davantage. Alibaba se décrit comme fournissant les tuyaux et les câbles pour toutes sortes d’entreprises. « Dans une certaine mesure, nous sommes une entreprise de services publics », déclare Daniel Zhang, son directeur général. « Nous essayons de fournir une infrastructure pour le commerce numérique. » »

Extrait traduit de : The age of Amazon and Alibaba is just beginning – The Economist – 26 octobre 2018

Sur l’importance d’Alibaba et Tencent dans le capitalisme chinois

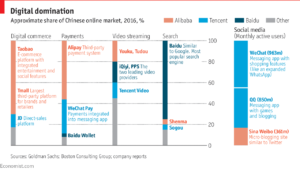

« Même après la baisse de leurs cours, Alibaba et Tencent valent encore près d’un demi-billion de dollars. Ces dernières années, les deux entreprises ont élargi leurs activités dans des domaines aussi variés que le partage de vélos, le transport de troupes et la livraison de nourriture, se heurtant fréquemment au processus. Mûrs et puissants, ils bloquent et s’attaquent impitoyablement non seulement les uns aux autres, mais toute entreprise qui se range aux côtés de l’ennemi. De plus en plus de startups se retrouvent ainsi dans une guerre par procuration sur l’internet grand public, façonnant à leur tour la stratégie et la croissance des jeunes entreprises. Le risque est que la Chine développe une forme d’entrepreneuriat mandaté par les stratégies du quasi-duopole. Ce serait une tournure décevante pour un groupe d’innovateurs sans précédent dans le pays depuis des années. Pour les firmes de capital-risque (VC) en Amérique, l’histoire peut sembler familière. On parle ici d’une « zone de mise à mort » autour des géants de la technologie acquisitive, notamment Amazon, Facebook et Google, principalement dans les produits Internet grand public. Mais pour l’ampleur et la puissance de feu, regardez en Chine. Selon McKinsey, un consultant, les géants américains ne réalisent que 5% de tous les investissements domestiques en capital-risque, alors que les BAT (Baidu-Alibaba-Tencent) représentent près de la moitié de ceux en Chine (bien que ceux de Baidu soient relativement maigres). Tencent dispose d’un portefeuille de 600 participations acquises au cours des six dernières années (voir graphique), dont beaucoup n’ont pas été annoncées. Jack Ma, le fondateur d’Alibaba, dit qu’il espère finalement voir d’anciens employés d’Alibaba diriger 200 des 500 plus grandes entreprises chinoises.(…)

Alibaba et Tencent offrent plus que de gros chèques. Leurs plates-formes sont devenues irrésistibles. WeChat, le service de messagerie instantanée de Tencent, compte plus d’un milliard d’utilisateurs. Les emporia d’Alibaba abritent 1 million de commerçants. À eux deux, ils représentent 94% des transactions mobiles via WeChat Pay et Alipay, leurs systèmes de paiement concurrents.(…)

Pour cette raison, il est peu probable que le gouvernement veuille briser les « jardins clos » que les géants ont construits autour de leurs offres, dans lesquelles les startups doivent également opérer. WeChat n’autorise pas les utilisateurs à envoyer à leurs amis des liens directs vers Taobao, le principal site commercial d’Alibaba. Les applications détenues par les deux entreprises ont tendance à rendre difficile ou impossible de payer en utilisant le système de paiement de leur concurrent. Les start-ups soutenues par Alibaba ou par Tencent s’attendent donc à être exclues de certaines parties du marché. Liu Zihong, fondateur de Royole, une start-up indépendante d’une valeur de 5 milliards de dollars qui propose des affichages flexibles, dit qu’en règle générale, «si vous vous joignez à un géant, vous perdez la chance de travailler avec l’autre».

Extraits traduits de “Alibaba and Tencent have become China’s most formidable investors” – The Economist – 2 août 2018

Sur l’enjeu des vélos en free-floating pour un groupe comme Alibaba

« Ofo et Mobike ne sont pas non plus rentables, mais pas faute de croissance. (…) Zhang Yanqi, co-fondateur d’Ofo, pense que la Chine pourrait supporter 300 millions de trajets par jour, contre 50 à 60 millions aujourd’hui. Les deux entreprises estiment que les redevances de location pourraient à elles seules constituer des activités rentables si elles cessaient d’investir dans leur expansion en Chine et à l’étranger.

Les analystes estiment que l’argent réel peut se trouver dans d’autres sources de revenus. Les entreprises détiennent des centaines de millions de yuans de dépôts auprès des utilisateurs. Pour l’instant, cet argent est inutilisé – la loi chinoise ne sait pas très bien comment, si tout peut être utilisé. Mais les entreprises espèrent que cela va changer. Le prêter serait une possibilité. Une autre idée est une sorte de logistique crowdsourcing, demandant aux coureurs de transporter des colis en échange de trajets gratuits ou d’un petit paiement. Mobike incite déjà les utilisateurs à déplacer ses vélos dans les zones à forte demande en offrant des « enveloppes rouges » d’une valeur de quelques yuans. La publicité sur les panneaux d’affichage à l’intérieur des roues est également une voie prometteuse. Et les entreprises peuvent convenir avec les marques de proposer des coupons numériques pour les magasins sur la route d’un coureur. Mobike travaille avec McDonald’s et JD.com, une société de commerce électronique, pour ce faire.

Mais la plus grande valeur pourrait provenir de données, notamment utilisées en partenariat avec Alibaba et Tencent. Les entreprises de partage de vélos font déjà partie du modèle économique de leurs investisseurs stratégiques. Ofo utilise le système de notation d’Alibaba pour permettre aux utilisateurs de louer des vélos sans dépôt, par exemple. Plus de données pourraient être partagées. Comme le dit M. Zhang, le principal investisseur de l’entreprise, Alibaba, « sait déjà combien [d’utilisateurs] dépensent, où ils le dépensent et sur quoi ils le dépensent. Mais chez nous, ils ont une idée très précise de l’activité totale des gens ». Mobike dit qu’il ne partage aucune donnée commerciale avec aucune entreprise ».

Extrait traduit de : “China’s bicycle-sharing giants are still trying to make money” – The Economist – 25 novembre 2017

Sur la bataille entre Chine et Etats-Unis

Discutez avec les chefs d’entreprise américains, qui craignent les progrès de la Chine dans de telles technologies, en particulier l’IA. Le fait d’avoir plus de 800 millions d’utilisateurs d’Internet signifie que le pays dispose d’une surabondance de données, la plus importante source d’informations pour les services d’IA. (…).

C’est dans ce contexte que, le 12 mars, l’administration du président Donald Trump a bloqué l’acquisition hostile de 142 millions de dollars de Qualcomm, une société américaine de technologie sans fil, par Broadcom, un fabricant de puces basé à Singapour et en Californie domicilié en Amérique. La commission des investissements étrangers aux États-Unis (CFIUS) a recommandé l’interdiction à M. Trump. Elle craignait que Qualcomm et Broadcom, qui seraient fusionnés avec un entrepreneur et un investisseur malaisien, ne permette aux entreprises chinoises de devenir les fournisseurs de matériel de choix pour les réseaux 5G et de contrôler une grande partie de la propriété intellectuelle. Ces réseaux sont censés connecter tout le monde, des voitures autonomes aux capteurs sans fil dans les ateliers. Si la Chine devait dominer cette nouvelle infrastructure, une certaine inquiétude pourrait non seulement permettre de récupérer beaucoup de données, mais aussi la désactiver, voire l’armer en cas de conflit. De telles inquiétudes s’expliquent également par de nouvelles attaques américaines contre Huawei, le plus grand fournisseur mondial d’équipements de réseaux mobiles, qui a de grandes ambitions pour la 5G. La société est quasiment interdite en Amérique, de peur que ses produits ne contiennent des « portes dérobées » permettant aux espions chinois d’écouter les transmissions de données. En janvier, AT & T, le plus grand opérateur de réseau américain, a conclu un accord pour distribuer le dernier smartphone de Huawei, après que les politiciens l’ont averti. Lors d’une audition au Congrès en février, la National Security Agency (NSA) et d’autres organismes ont mis en garde les citoyens américains contre l’utilisation de combinés fabriqués par l’entreprise.

(…)

La Chine a également un secteur technologique vraiment impressionnant. Le delta de la rivière des Perles ne fabrique pas uniquement des téléphones et autres appareils électroniques pour les entreprises nationales et internationales. Elle héberge de grandes sociétés comme DJI, le plus grand fabricant mondial de drones grand public. Les géants chinois de la vente en ligne, Alibaba et Tencent, autrefois considérés comme des imitateurs exacerbés par la protection d’un immense marché national, se sont révélés être des innovateurs vraiment impressionnants. Grâce à leurs systèmes de paiement mobile extrêmement populaires, Alipay et WeChat Pay, l’argent a plus ou moins disparu des villes de l’est de la Chine. Les transactions mensuelles des systèmes atteignent 1,2 milliard de dollars.

Extraits de : The Challenger – The Economist – 15 mars 2018

Pour mémoire, l’évolution des premières capitalisations boursières entre 2006 et 2016

(schéma disponible en meilleure résolution ici)

(schéma disponible en meilleure résolution ici)

« Les sociétés de superstar actuelles sont très différentes de leurs prédécesseurs. Auparavant, les entreprises avec des revenus importants et une empreinte mondiale avaient presque toujours des actifs et des employés. Certaines compagnies de superstar, telles que Walmart et Exxon, le font toujours. Toutefois, les entreprises numériques disposant d’une évaluation boursière importante et de parts de marché ont généralement peu d’actifs. En 1990, les trois premiers constructeurs automobiles de Detroit avaient des revenus nominaux de 250 milliards de dollars, une capitalisation boursière de 36 milliards de dollars et 1,2 million d’employés. En 2014, les trois principales sociétés de la Silicon Valley ont réalisé un chiffre d’affaires de 247 milliards de dollars et une capitalisation boursière de plus de 1 billion de dollars, mais de 137 000 employés seulement ».

A lire également, sur le lien entre plateformes et villes : « Digital platforms and cities: a literature review for research », de Francesca Artioli, chercheuse à Sciences Po.